この記事では、新入社員(理系修士了)の手取り額を大まかに示します。

初任給というものは、多くの企業で公開されており、就職前から知ることができます。しかし、実際に使えるお金というのは、給料から税金や社会保険料を引いたものです。そこでこの記事では、税金や社会保険料を計算することで、実際に新入社員の手取りを計算してみたいと思います。

新入社員の手取り額はいくら?

早速、新入社員であればどの程度の手取りがあるのかを計算してみようと思います。

まず新入社員の月収として23万円、ボーナス(賞与)は年2回で一回あたり月収の1月分(23万円)として計算します。残業はしないという仮定とします。この場合、年収は322万円となります。おおよそ理系の修士卒でメーカーに就職すると、この位の額になるのではないかと思います。

手取り額は、以下の式で示すように給料から税金*1や社会保険料*2を引くことで計算されます。

(手取り額)=(給料)-(税金)-(社会保険料)

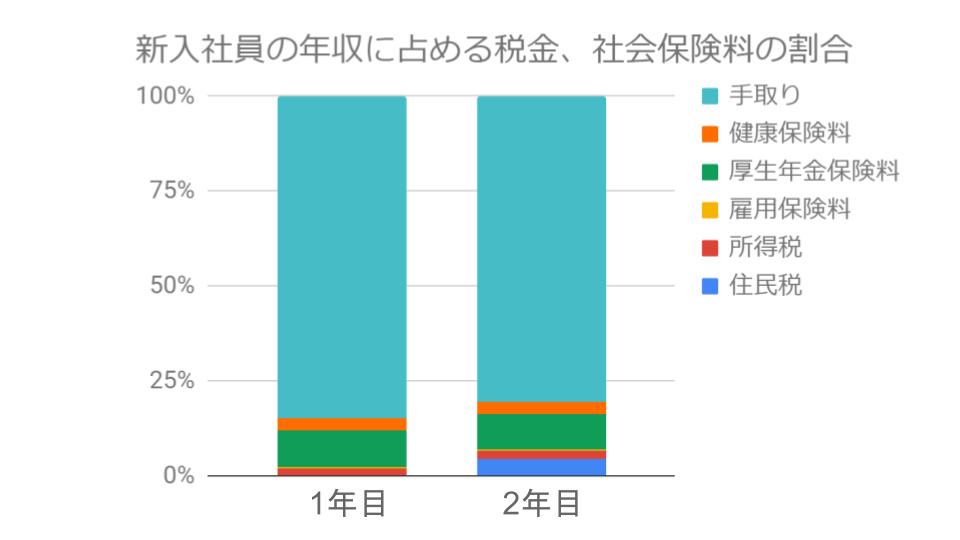

入社してから一年目と二年目の手取り額をおおよそ計算すると3、下の表や図のようになります*4*5。

この表を見て分かるように、住民税が給料から引かれるのは二年目からです。また、一年目であれば、年収の15%程度である50万円程度が税金や社会保険料という名目で給料から天引きされます。ボーナスを含めて平均すると手取りは、月々20万円強ということになります。二年目であれば、さらに住民税が追加され給料の20%程度である約65万円が、一年間に給料から天引きされます。

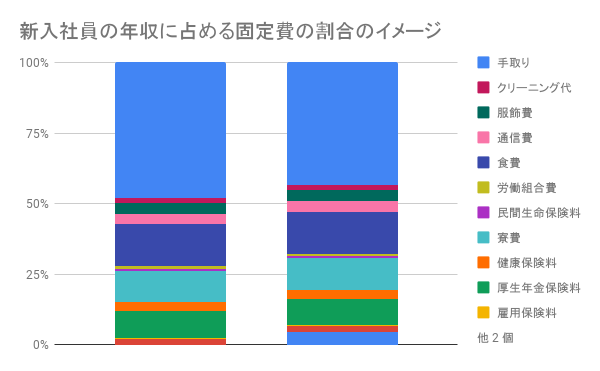

また、自由に使えるお金は手取りから固定費を引いた額となります。固定費とは、生きていくために必要で月々の支出を大きくは変更できない支出です。ここで固定費を次のように設定してみます。固定費としては寮費を30,000円/月*6、民間生命保険料を2,000円/月、労働組合費を2,300円/月、食費を40,000円/月、通信費を10,000円/月、服飾費を10,000円/月、クリーニング代を5,000円/月とします。

この仮定で計算すると、新入社員が一年目に自由に使えるお金は150万円程度となります。つまり、月々に換算すると新入社員が自由に使えるお金は、10万円強ということとなります*7。

税金や保険料について知りたい方

税金や社会保険料について知りたい方には、以下の二冊の書籍がオススメです。いずれも岩波新書からの書籍で、内容がしっかりしているにも関わらず読みやすいです。

日本の税金

この書籍を読むことで、住民税や所得税の計算方法を知ることができます。例えば、課税所得や各種の控除の趣旨を理解することができます。以下では、課税所得について概説します。

住民税や所得税といった税金は、所得に対してかかります。しかし、全ての所得に対してかかるわけではありません。全ての所得から、様々な目的をもとに控除*8があり、最終的に課税される対象の所得*9が決定されます*10。この課税額に、あらかじめ決まった計算式を当てはめて税金を計算します。

(課税所得)=(全ての所得)ー(各種の控除)

生命保険とのつき合い方

この本では、民間の生命保険と公的な社会保険の制度について紹介されています。本のメインは、民間の生命保険についてです。しかし、各種の公的な社会保険制度についても、その趣旨を知ることができます。

一方、この書籍では社会保険料の具体的な計算方法は紹介されていません。社会保険料の計算には、標準報酬月額*11や標準賞与が用いられます*12。標準報酬月額は、税金の計算で用いた課税所得とは別の計算方法で求められます*13。大雑把には、給料に通勤補助金などを足したものが、標準報酬月額となります。

ふるさと納税について

ふるさと納税という言葉を、巷ではよく耳にします。ふるさと納税では、税制的な優遇を受けることができます。この優遇制度は、大きく三つの部分に分かれています*14。このうち得をするのは、主に「住民税の特例分」という部分に関してです。

今まで見てきたように、入社一年目は住民税がかかりません。そのため、ふるさと納税をしても、得することは難しいのです。二年目以降であれば、住民税がかかるのでふるさと納税をすると得をします。その際今回おいた仮定の元であると、34,000円までのふるさと納税であれば得をするようです。詳しくは、以下のサイトをご参照ください。

おわりに

今回の記事では、主に理系院卒の新入社員がいくらの手取りをもらえるかの計算をおこないました。この記事を、計画的な社会人生活の参考としていただけたら幸いです。

もし、よければ以下の記事もご参照ください。

*1:所得税、住民税

*2:厚生年金保険料、介護保険料、健康保険料、雇用保険料

*3:二年目も一年目と同じ額の給料として計算します。

*4:一年目の4月の給与からは、所得税や雇用保険の見引かれます。5月の給料になって初めて厚生年金や健康保険料は、給料から引かれます。また、住民税は2年目から給料から引かれます。今回の計算では、一年目の四月から厚生年金や健康保険を引いたりするなど、ある程度は大雑把な計算となっています。

*5:税制改正は毎年おこなわれます。このため、所得税などの制度も度々変更となります。今回は所得控除に関しては、令和二年度いこうの控除がくを用いて計算しました。

*6:理系院卒でメーカー勤務だと、光熱費を含めた寮費はこの程度と思います。

*7:理系院卒でメーカーに就職し、寮生活を始めたという前提で計算しています。

*8:お金が引かれるということ。ここでは、課税所得とならないように、所得から種々の名目でお金が引かれることを言っています。

*9:課税所得

*10:住民税と所得税で、控除される額が微妙に異なります。

*11:4,5,6月の給料を基に、決定される。

*12:雇用保険では、賃金総額が用いられます。

*13:課税所得を計算する前に、社会保険料を所得から控除するので、同じにはできないのであると理解しています。

*14:所得税分、住民税分、住民税の特例分の三つです